以前にクライアントさんの一人が、「FPって保険を売る仕事と思っていました」と仰ったことがあります。

たしかに、それが現実に近い部分もあるなと思いました。

日本では、多くのFPは保険商品や投資信託などの金融商品の仲介・販売をすることで得られる手数料を収入源としています。

しかし、FPの本来の業務は「資産形成のサポート」を提供するものです。

ファイナンシャル・プランナー(FP)とは、クライアント(相談者)が望む未来をかなえるために、お金の計画をサポートするプロフェッショナルなのです。

今回は、FPという職業の仕事内容、資格の種類、主な勤務先ややりがいなどについてご紹介します。

FPの仕事内容について

FPは相談者から家計の収支や保有資産の状況、家族構成、将来の希望などさまざまな情報を入手して、現状を分析します。

そして、相談者の夢や希望を実現するために、資金計画を立てたり、さまざまなアドバイスをしたりしながら、資産形成の実行をサポートします。

FPが対応する主な相談テーマ

お金の計画を立て、実現に導いていくためには、家計にかかわる税制、保険、年金、住宅ローン、投資、相続など幅広い知識が必要です。

また、相手の立場や考えを理解し、寄り添いながら適切な提案ができる「対話力」も求められます。

FPが対応する主な相談テーマを、以下に挙げます。

・家計管理や支出削減の方法

・老後の生活資金の準備

・公的年金や医療保険のしくみ

・所得税や所得控除などのしくみ

・住宅ローンの借り方

・金融商品の種類やしくみ

・保険のしくみや必要な保障

・介護、相続、贈与の準備方法

FPは「近所のかかりつけ医」のような存在

一方、FPにできないこととしては、税務や法律に関する具体的な相談、手続きや書類作成の代行(たとえば確定申告書類の作成)があります。

これらが必要になった場合は、税理士や弁護士などの専門家と連携しながらサポートを行います。

「ふるさと納税についてちょっと知りたい」とか「iDeCoの年末調整の手続きがわからない」のように、税理士などの専門職に依頼するほどの内容ではないものの、誰に相談してよいかわからない、というお金の疑問はたくさんあるものです。

そのようなとき、気軽に相談しやすいのがFPです。

「お金の健康」を維持するための近所のかかりつけ医のような存在がFPである、と捉えればわかりやすと思います。

FP資格の種類、資格保有者の勤務先

FPにはお金に関わる幅広いジャンルの知識が必要となるため、資格試験の出題も広範囲にわたります。

具体的には、ライフプランニング、リスク管理(保険)、金融資産運用(投資)、税制、不動産、相続といった分野があります。

FPには国家資格と民間資格がある

FPの資格には、国家資格と民間資格があります。

国家資格は「FP技能士」と呼ばれ、3級、2級、1級に分かれています。

3級の合格率は7割以上であり気軽にチャレンジしやすい資格と言えますが、2級、1級と進むにつれ格段に取得難度はあがっていきます。

FP技能士は、一度取得すれば生涯資格を保持できます。

一方、民間資格には「AFP」と「CFP」があります。

AFPはFP2級、CFPはFP1級と同程度の取得難度になります。

AFP、CFPの特徴は、「2年ごとの更新が必要」なことです。

資格を更新するには、研修を受けて単位取得するなどの要件を満たす必要があるため、常に最新の情報を入手できるのがAFP、CFPのメリットです。

なお、FP資格は仕事や暮らしに密接に関わるお金の知識をカバーすることから、「生活に役立つお金の知識を身につけたい」という目的で資格試験を受ける人も多くいます。

FPの勤務先は幅広い業種にわたる

FPの勤務先は、保険会社、証券会社、銀行、不動産会社など幅広い業種となっています。

会社に入ってから、業務の一環としてFP資格を取得するケースもかなり多いようです。

一方、割合は少ないものの、FP事務所やフリーランスとして働く「独立系FP」もいます。

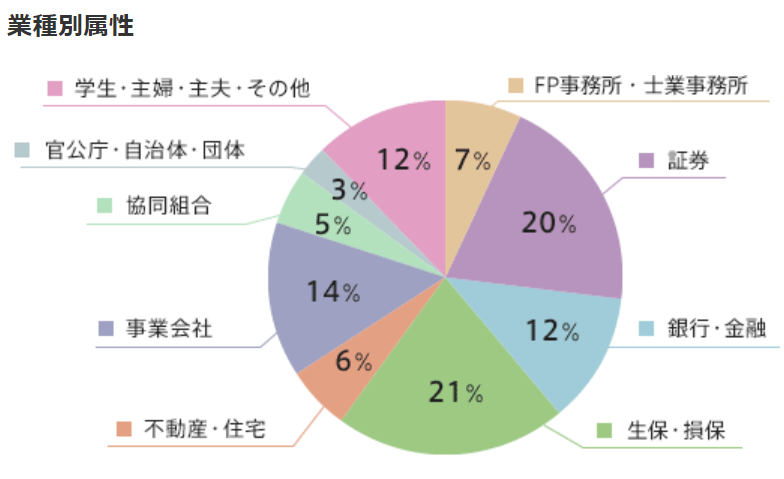

参考までに、日本FP協会がAFPとCFPを対象に調査した業種別属性を示します。

もっとも多いのが「生保・損保」、次が「証券」となっています。

既述の「FP=保険を売る人」というイメージは、数字の上でもおかしくはないことがわかりますね。

FPのやりがい、適性について

他の職業ではなかなか立ち入れない個人の家計管理に深く関わり、人生設計をサポートできるのがFPという仕事の魅力です。

私自身、クライアント様と関わるなかで、

「将来に対する不安が、安心に変わった」

「やるべきことが明確になってスッキリした」

「資産運用をスタートすることができて楽しい」

というようなお言葉をいただいたとき、何よりの喜びを感じています。

FPに向いているのは次のような人です。

「人の役に立つ仕事がしたい」

「お金に関する事柄に興味がある」

「新しい情報を得ることに抵抗がない」

やはり、人の役に立ちたい、という気持ちがあることがベースになると思います。

クライアント様と深く関わり、豊かな暮らしの実現に貢献する仕事にやりがいを感じることができるかどうか、これが重要です。

プライベートの事情に立ち入ることもあるため、信頼してもらえるような誠実さを持っていることも大切です。

さらに、お金に関わる制度はどんどん変わっていくため、常に新しい情報を入手するスキルを持っていることも重要です。

私の場合、会社員時代は化学系技術者として、書籍や文献、インターネット検索から情報を取ることは日常的におこなっていました。

その経験がいま生きており、情報集めが苦にならないことが、FP業務の遂行に有利に働いているなと感じます。

まとめ

FPの仕事内容ややりがい、資格制度の概要についてお伝えしました。

日本では保険など金融商品の仲介・販売が、FPの主な活動になっているのは残念なことだと思います。

「クライアント(相談者)が望む未来をかなえるため、お金の計画をサポートする」というFP本来の仕事内容がより重要視され、資産形成の帆走者としてFPを利用する人が増えていくことを願っています。

ところで、私(前野)はフリーランスとして活動している「完全独立FP」です。

資格はFP2級とAFPを持っています。

私の得意分野は「資産運用」であり、老後資金に不安を持つ女性に対して、家計にあった資産運用計画を立て、

実現するためのサポートをしています。

「老後資金に不安があるけれど、なにをしてよいかわからない」

「資産運用に興味があるけれど、始めかたがわからない」

「銀行に相談にいったら勧誘された(あるいは勧誘されそうで相談できない)」

などのお悩みがありましたら、問い合わせフォームからお知らせください。

投稿者プロフィール

- 老後の安心を育てる🌱資産形成・お金のパートナー

- 「人に教える仕事がしたい」という想いから会社を辞めて独立し、以前から取り組んでいた投資の知識を活かして資産運用講座をスタート。ところが、受講者の多くが抱えている老後資金への不安を解消するには、資産運用の知識だけでは不十分であり、家計や保険、年金など幅広い「お金の知識」が必要なことに気づく。そこで、お金の専門家であるFP資格を取得し、一人ひとりの状況に応じたサポートを開始。FPとしての専門知識を深めることで「寄り添ってもらえる」「安心して相談できる」と評価されるようになり、成長を遂げる。現在は、主に老後資金への不安を抱える女性に対して、完全に独立したFPとして中立な立場でのFPコンサルタントを通して、適切な家計管理や資産形成をサポート、自由で豊かな老後を実現していただくための基盤づくりに貢献している。また、学びのマーケット「ストアカ」の講師として650名以上に対し資産運用などを教える講座を開催し、最高ランクのバッジである「プラチナ」を取得。現在も引き続き講師活動を展開している。

最新の投稿

資産運用2024年6月17日「元本割れなし」の個人向け国債が金利0.69%に上昇!

資産運用2024年6月17日「元本割れなし」の個人向け国債が金利0.69%に上昇! 資産運用2024年6月10日今さら聞けない!円安と円高はどう違う?

資産運用2024年6月10日今さら聞けない!円安と円高はどう違う? フリーランスの日常2024年6月1日「ドーミーイン芸人」に触発されて

フリーランスの日常2024年6月1日「ドーミーイン芸人」に触発されて NISA2024年5月21日知らないと損する!投資信託に関する5つの誤解を解説

NISA2024年5月21日知らないと損する!投資信託に関する5つの誤解を解説

お問い合わせ

お悩み・お困りごとは、

お気軽にお問い合わせください