2024年1月からスタートする新NISA制度について、2023年中に知っておきたいポイントをシリーズで紹介しています。

第3回は、新NISAでの適切な積み立て額をどのように決めればよいか?について解説します。

新NISAでは年間上限額が360万円、生涯上限額が1,800万円と、旧制度と比べて投資できる金額が大幅に拡大します。

(年間上限額の内訳はつみたて投資枠が120万円、成長投資枠が240万円。成長投資枠のみ利用した場合の生涯上限額は1,200万円。)

より大きな金額を投資できるようになれば、「いくら投資すればよいのか?」という悩みも持つ人も増えるでしょう。

結論からいうと、もっとも大事なのは銀行預金と投資金額のバランスを最適化することです。

これを具体的にイメージしていただけるよう、以下のプロフィールを持つAさんご一家をモデルケースとして解説していきたいと思います。

【Aさんご一家のプロフィール】

家族構成:夫(48歳)、妻(46歳)、長女(13歳)、長男(10歳)の4人家族

夫婦の合計年収(手取り額):700万円

年間の総支出:700万円 ※子供二人の教育費積立金も含む。

夫婦の貯金残高:1,000万円

夫婦の投資経験:投資経験なし

新NISAでいくら積み立てるかについて、どう考えてよいのか全然わからないのよね💦

とらみちゃんのような人は多いと思うよ。Aさん一家の事例をみながら、積立額を決めるための考えかたを理解していこう!

大切なのはリスク資産の割合

毎月いくら積み立てるか?を決めるとき、最初に考えておくべきことがあります。

それは、自分や家族にとって、預貯金とリスク資産の最適バランスはどれくらいか?ということです。

リスク資産と無リスク資産の違い

資産運用において、リスクとは「危険」ではなく「値動き」を意味します。

したがってリスクが大きいとは、より危険なのではなく、値動きが大きいということ。

NISAで購入する株式や投資信託は値動きする資産ですので「リスク資産」ということができます。

一方で、銀行預金はほとんど値動きしませんので、「無リスク資産」といえます。

投資をするときは、リスク資産と無リスク資産の割合を決めることが非常に重要となります。

その理由を次に説明します。

リスク資産の割合が投資結果に大きく影響する

もしリスク資産の割合が小さすぎると、せっかく投資をしていても効果は限定的になります。

たとえば、1,000万円の銀行預金を持っているAさん夫妻が、毎月5,000円の積立投資を10年間続けたとしましょう。

運用年利を5%と仮定すると、投資前後の夫妻の保有資産額は次のようになります。

【投資前】

銀行預金:1,000万円

リスク資産:0円

合計資産:1,000万円

【10年投資後】

銀行預金:940万円

リスク資産:約78万円

合計資産:約1,018万円

この場合、10年投資後のリスク資産割合は、78万円 ÷ 1,018万円 ×100で7.7%になります。

また、投資で増えたお金は18万円なので、資産増加率は18万円 ÷ 1,000万円 × 100で1.8%となります。

10年間も投資したのに、資産の増加率が1.8%というのは寂しい数字ですね。

次に、先ほどの10倍である毎月5万円の積立投資を、10年間続けた場合を考えます。

運用年利を5%と仮定すると、投資後の保有資産額は次のようになります。

【10年投資後】

銀行預金:400万円

リスク資産:約780万円

合計資産:約1,180万円(資産増加率:18%)

この場合、10年投資後のリスク資産割合は66%、資産増加率は18%となります。

運用利率が同じ場合、積立額を10倍にすれば、資産の増え方も10倍になるということですね。

投資額を増やし過ぎるのはNG

先の事例で示したように、毎月の積立額を増やしたほうが資産増加率も大きくなります。

その一方で、リスク資産を増やし過ぎると、投資の失敗につながります。

その理由は二つあって、ひとつ目は値動きの大きさに精神的に耐えられなくなり、投資をやめてしまうことです。

もう一つの理由は、下落局面で売却せざるを得ない状況になる可能性があることです。

たとえば、想定外の出費があり銀行預金が足らなくてリスク資産を売却したが、たまたま値下がりしている時期だっため損失が出てしまった、というようなケースが想定されます。

積立額が少なすぎると投資効率が悪いし、投資し過ぎで挫折してしまっても意味がない、ということね。

ほどよいバランスをみつけていくことが何より大切なんだ。次に、リスク資産の割合と積立額の決めかたをみていこう。

リスク資産の割合はどう決める?

最適なリスク資産の割合は、年齢や家族構成、家計の状況などによって人ぞれぞれ異なります。

以下に挙げる5つの項目のうち、当てはまるものが多いほどリスク資産の割合を高くすることができます。

一度、あなたの状況をチェックしてみてください。

リスク資産の割合を高くできる要因

・年齢が若い

・養っている家族が少ない

・貯金力が高い(収入-支出のプラスが大きい)

・銀行預金残高が多い

・投資経験が多い。値動きに対して楽観的

Aさん夫妻に当てはめると、次のように評価できます。

・40代のスタートであれば十分に長期投資できるので年齢は〇

・養っている家族は子供が二人いるので△

・収入と支出が同額なので貯金力は△

・銀行預金残高は1,000万円あるので〇

・投資経験は✕、値動き耐性は未経験のため不明

許容できるリスク資産の割合を「高」「中」「低」の3段階に分類するなら、Aさん夫妻の評価は「中」になるでしょう。

この場合、私ならリスク資産の割合が50%くらいを目標にするようアドバイスします。

銀行預金とリスク資産を半分ずつ保有しておくことで、将来的にも柔軟な家計管理が可能となるからです。

積み立て計画を立ててみよう

Aさん夫妻が保有している銀行預金残高1,000万円のうち、半分の500万円を投資すれば、リスク資産の割合がちょうど50%になります。

この500万円を、どれくらいの期間に分けて投資するかを考えていきます。

一括投資はおすすめできない

「理論的には一括投資が効率的である」と説明する人がいます。

しかし私は、(クライアント様が投資初心者の場合はとくに)一括投資はやらないようにアドバイスしています。

なぜなら、一括投資後に資産価値が暴落したときの精神的ダメージが大きすぎるからです。

一括投資を推奨する人は、「長期的にみれば値上がりする可能性が高いので、一時的な暴落は気にしなくてよい」と説明します。

しかし、自分の資産が大きく目減りするのを眺めているしかない状況というのは、想像以上に辛いものです。

値下がりに耐え切れずリスク資産を売却して投資をやめてしまう人は、実際のところかなり多いのです。

値下がっても投資をやめず安心して継続できるように、心理面も考慮して計画を立てていくことは、資産運用を成功させるためにとても重要です。

積立投資でリスク資産の割合を徐々に上げていく

一括投資ではなく、積立投資することで将来の値下がりに備えることができます。

もし投資を始めてから値下がっても、積立投資なら「安くなったものを買う」状態になるので、心理的な安全性が高いのです。

また、徐々にリスク資産の割合を増やすことで、「値動きに慣れる期間をつくる」という効果も期待できます。

では「何年くらいかけて目標のリスク資産割合にすればよいのか?」というと、私は3~5年程度にわけて積立投資することをおすすめしています。

1年未満の積み立てでは一括投資に近いし、6年~10年も時間をかけると機会損失になる(銀行にお金を眠らせている期間が長くなる)ので、あいだをとって3~5年くらいがちょうどよいと考えています。

Aさん夫妻の場合、目標のリスク資産割合を50%として、全資産1,000万円のうち500万円を4年で積み立てるなら、毎月の積立額は約10万円となります(500万円 ÷ 4年 ÷ 12ヶ月 ≒ 10.4万円)。

貯金力がある場合の積立計画

Aさん夫妻の場合は、年間の収入と支出が釣り合っているために計算が単純でした。

一方で、収入より支出が少ない(=貯金できる)家計の場合は、もう少し計算が複雑になります。

もしAさん夫妻が、家計を見直して月あたり3万円(年間36万円)の支出削減に成功したとしましょう。

この場合、浮いた3万円を貯金や積立投資に回すことができますね。それも加味して、先ほどと同じく4年でリスク資産割合を50%にするためには、毎月いくら積み立てればよいでしょうか?

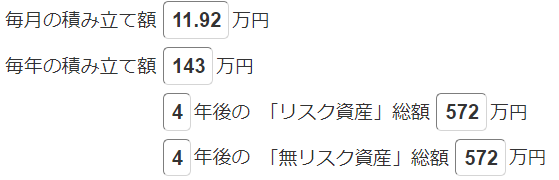

これを手動で計算するのは少し面倒なので、「カシオ計算機株式会社」が提供している計算サイトを利用して、シミュレーションを作成してみました。

以下のシミュレーションで簡単に毎月の積み立て額が算出できますので、ぜひ試してみてください。

支出削減したAさん夫妻の事例で計算した結果を以下に示します。

毎月約12万円を積み立てることで、4年後にリスク資産が572万円、無リスク資産が572万円となります。

注)リスク資産は積立元本で計算しているため、実際の評価額は変動していくことになります。

なお、このシミュレーションは、あくまで数年間程度の積立計画を考えるときの目安です。

より長期的な投資計画を立てるには、後述のキャッシュフロー表作成を推奨します。

どれくらいリスクが取れるか見極めて、投資計画を立てるのが重要なのね。

でも、自分でちゃんと計画できるか不安だわ、、、

専門家に依頼して、資産計画を一緒に考えてもらうこともできるよ。

その際、保険や住宅等の販売者ではなく、客観的な目線で中立なアドバイスをしてくれる独立系のファイナンシャル・プランナーに相談するのがおすすめだね。

キャッシュフロー表から将来資産を予測する

キャッシュフロー表とは、現在の家計状況から将来のお金の流れを予測するものです。

将来のライフイベントも加味してキャッシュフロー表を作成することで、次のようなことが明確になります。

キャッシュフロー表からわかること

・将来の教育資金や老後資金はどれくらい準備する必要があるのか?

・いまの生活ままで、将来資金は足りるのか?

・将来のために、いまから毎月いくら貯金や積立投資をすればよいか?

・貯金と投資のバランスはどれくらいが適切か?

・投資をいつまで続ければよいのか?いつやめればよいのか?

私はこれまでに多くのクライアント様のライフプランニングをお手伝いしてきましたが、ほとんどの方が「キャッシュフロー表を作成してよかった」と仰います。

喜びの声を少しだけご紹介します。

「家計の現状を把握するための、とてもよい機会になった」

「将来の見通しがはっきりして、安心することができた」

「資産配分を整えるだけで、将来資産が大きく増えることがわかり驚いた」

「いまから何をすればよいのか明確になり、漠然とした不安が希望に変わった」

現実に向き合うのは勇気がいる行為です。だからこそ、中立な立場の専門家に相談できることは大きな支えとなります。

老後資金に不安を持ちつつ、「誰に相談してよいかわからない」とお悩みでしたら、いつでもお声かけください。

まとめ

2024年から始まる新NISAでは、投資上限額などの条件が旧制度と比べて大きく改善され、各家庭の状況に合わせた投資計画が立てやすくなります。

しかし、「投資のやり過ぎ」には注意が必要です。

無理をして積立額を増やしても、継続できずにやめてしまっては元も子もないからです。

資産運用を成功させるためには、銀行預金と投資(=リスク資産)のバランスを適切に維持していくことが何よりも重要となります。

本記事でご紹介した積立計画の立てかたを参照して、ぜひご自身に合った資産運用をしていただければ幸いです。

投稿者プロフィール

- 老後の安心を育てる🌱資産形成・お金のパートナー

- 「人に教える仕事がしたい」という想いから会社を辞めて独立し、以前から取り組んでいた投資の知識を活かして資産運用講座をスタート。ところが、受講者の多くが抱えている老後資金への不安を解消するには、資産運用の知識だけでは不十分であり、家計や保険、年金など幅広い「お金の知識」が必要なことに気づく。そこで、お金の専門家であるFP資格を取得し、一人ひとりの状況に応じたサポートを開始。FPとしての専門知識を深めることで「寄り添ってもらえる」「安心して相談できる」と評価されるようになり、成長を遂げる。現在は、主に老後資金への不安を抱える女性に対して、完全に独立したFPとして中立な立場でのFPコンサルタントを通して、適切な家計管理や資産形成をサポート、自由で豊かな老後を実現していただくための基盤づくりに貢献している。また、学びのマーケット「ストアカ」の講師として650名以上に対し資産運用などを教える講座を開催し、最高ランクのバッジである「プラチナ」を取得。現在も引き続き講師活動を展開している。

最新の投稿

資産運用2024年6月17日「元本割れなし」の個人向け国債が金利0.69%に上昇!

資産運用2024年6月17日「元本割れなし」の個人向け国債が金利0.69%に上昇! 資産運用2024年6月10日今さら聞けない!円安と円高はどう違う?

資産運用2024年6月10日今さら聞けない!円安と円高はどう違う? フリーランスの日常2024年6月1日「ドーミーイン芸人」に触発されて

フリーランスの日常2024年6月1日「ドーミーイン芸人」に触発されて NISA2024年5月21日知らないと損する!投資信託に関する5つの誤解を解説

NISA2024年5月21日知らないと損する!投資信託に関する5つの誤解を解説

【購読無料】知って得する!「資産運用メール講座」のご案内

ろうしんパートナーズは、自由で豊かな老後を迎えたい女性のための「資産運用メール講座」を始めました!

- 資産運用、NISAに興味があるけれど、何から始めてよいかわからない

- 損をするのが怖くて投資に踏み出せない

- つみたてNISAを始めたけれど、このまま続けて良いのか不安

- お金のことを相談できる人がいない

こんなお悩むを抱えておられる方のための、より詳しく資産運用について学んでいただける、動画解説付きメール講座です。ご購読のお申し込みをされた方には、資産運用を始めるなら必ず知っておきたい「3大特典」をプレゼントしています。

メール講座の購読は無料です。下のボタンを押して、今すぐお申し込みください!