「つみたてNISAを始めたいけれど、銘柄の選びかたがわからない」

これは、資産運用の初心者が必ず直面する悩みです。

せっかく将来のためにつみたてNISAを始めようとしたのに、銘柄選びで挫折してしまうのは残念ですよね。

そこで今回は、つみたてNISAの対象商品である「投資信託」のしくみや選びかた、初心者におすすめの銘柄について解説します。

つみたてNISAは投資信託を選んでスタートする

つみたてNISAの対象銘柄は、金融庁が定めた基準をクリアーした約200本の投資信託を中心に構成されています。

投資未経験者のなかには、申し込みしただけで自動的につみたてNISAがスタートするようなイメージを持っている人もいますが、そうではありません。

口座を開設した後に、自分がどの銘柄を積み立て購入するかを選択する必要があるのです。

ここでは、つみたてNISAを始める前に最低限知っておきたい、投資信託のしくみについて説明します。

投資信託ってなに?

投資信託は、たくさんの投資対象が入っている「袋詰め商品」のようなものだとイメージしてください。

投資信託を運用する会社は、出資者(=投資信託を購入する人)から資金を集めて、それぞれの投資対象に「分散投資」を行います。

一人ひとりの出資者は、少ない資金で多くの投資対象に分散投資できるメリットがあります。

また、どんな投資対象を含んでいるかは、投資信託の銘柄ごとに異なっており、将来の値動きも銘柄によって違ってきます。

投資信託は値動きする商品であり、元本保証ではありません。

したがって、ちゃんと将来的に値上がりする可能性が高いものを選んでおく必要があるのです。

知っておきたい投資信託の手数料の秘密

金融庁が指定しているつみたてNISAの対象商品は、分散・積立・長期投資に適した「公募株式投資信託」と「上場株式投資信託(ETF)」に限定されています。

対象商品のうち大半を占める「公募株式投資信託 」について、主な選考基準を以下に記載します。

つみたてNISA対象の公募株式投資信託の主な選定基準

・販売手数料はゼロ(ノーロード)

・信託報酬は一定水準以下(例:インデックス投信の場合0.75%以下)に限定

・信託契約期間が無期限または20年以上であること

・分配頻度が毎月でないこと

上記のうち、銘柄選びの際にとくに注目すべき条件は信託報酬の安さです。

信託報酬とは、投資信託の運用管理手数料であり、保有している期間中はずっとかかり続ける経費となります。

また、信託報酬は投資信託の値段(基準価額といいます)から差し引かれる形で徴収されます。

したがって、信託報酬の高さは投資信託の値段を押し下げる要因となるため、長期保有するなら信託報酬は安いほうが有利となるのですね。

投資対象によって信託報酬の相場は異なりますので、「投資対象が類似しているなら、信託報酬は安いほうがよい」と覚えておきましょう。

投資信託の種類と投資対象

ここからは、つみたてNISA対象の投資信託の分類や投資対象について、詳細にみていきましょう。

インデックス型(パッシブ型)とアクティブ型

投資信託はインデックス型(パッシブ型)とアクティブ型に大別されます。

つみたてNISAの対象銘柄の大部分は、インデックス型となっています。

インデックス型とは、ある特定の市場の平均値(=指数)に連動した投資信託のことを指します。

具体例として、日本を代表する株価指数である「日経平均」に連動した投資信託の値動きを示します。

日経平均(桃色線)と、投資信託(青色線)の値動きが近いことがわかりますね。

将来的にも、日経平均が下がれば投資信託も値下がりし、日経平均が上がれば投資信託も値上がりすることになります。

一方、アクティブ型とは、市場平均を上回る値動きを目指した投資信託のことを指します。

ところが、過去の実績で長期的に市場平均を上回る成績を残したアクティブ型投資信託は、それほど多くないのが実情です。

その最大の要因は「手数料の高さ」といわれています。

なかには、成績優秀なアクティブ型投資信託もありますが、それが将来も継続するとは限りません。

つみたてNISAで長期運用し、将来資産を増やす目的にはアクティブ型はそぐわない。

そのために、つみたてNISAの対象商品の中心はインデックス型投資信託となっている、とも考えられるのです。

超重要!投資対象についての基礎知識

つみたてNISA対象銘柄には、①株式のみで構成されている「株式型」と、②株式+他の資産(債券やリート)で構成されている「バランス型」があります。

いずれの場合も株式を含んでいるのが特徴です。

なぜ株式かというと、他の資産と比べて長期的な値上がりが期待できるからです。

「長く保有して将来資産を増やす」という目的に対して、株式がもっとも適しているといえるのですね。

「株式に投資する」と聞くと、買ったり売ったりを繰り返すような行為をイメージする人が多いかもしれません。

しかし、短期的な売買は投機であり、投資とは違います。

株式投資の本質は、企業活動に必要なお金を長期的に出資することで、将来の成長に貢献することです。

経済が好況のときも不況のときも、株式を保有し続けることで企業を応援し、得られた利益の一部を将来に受け取るのです。

そして、自分でどの会社に投資するかを選択するのが難しくても、投資信託ならひとつの銘柄を購入するだけで、たくさんの会社に分散して投資できるのですね。

株式投資に対しての正しいイメージを持っておくことは、途中でやめずに資産運用を継続し、将来のお金をしっかり増やすためにとても重要です。

一方、株式のデメリットとしては短期的な値動きが大きいことが挙げられます。

分散投資されたインデックス型投資信託の場合でも、毎年数%~数10%も値段が上下する可能性があります。

値動きが大きいと、投資を継続するときの精神的負荷が大きくなる懸念があります。

そこで、株式以外の資産を組み入れることで、値動きを小さくすることを狙ったのが②のバランス型です。

値動きに敏感な慎重派の人や、投資期間が若い人と比べて短くなってくる中高年の世代は、①の株式型ではなく、②のバランス型を選択するのもよいかもしれません。

つみたてNISAでおすすめの投資信託3選

それではいよいよ、具体的なおすすめ銘柄を示していきます。

今回は、「投資未経験者がつみたてNISAで投資デビューするのに適したもの」という視点で、3つの投資信託を選んでみました。

つみたてNISAでおすすめの投資信託3選

① eMAXIS Slim 全世界株式(オール・カントリー)

② SBI・全世界株式インデックス・ファンド(愛称:雪だるま)

③ 楽天・インデックス・バランス・ファンド(株式重視型)

① eMAXIS Slim全世界株式(オール・カントリー)

最初にご紹介するのは、つみたてNISAの人気ランキングでも常に上位に選ばれているeMAXIS Slim全世界株式(オール・カントリー)です。

その名の通り、この銘柄の投資対象は「全世界株式」です。

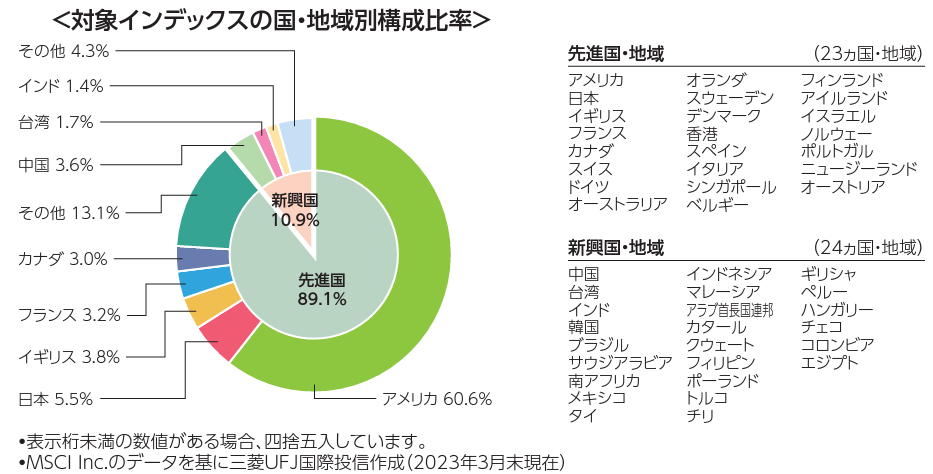

世界中の約50ヵ国の株式市場に分散投資しており、なんと約3,000社ものたくさんの企業が投資先となっています。

国・地域別の構成比率をみると、全体の約60%をアメリカが占めています。

これは、アップル、マイクロソフトやAmazonなどのグローバル企業を有するアメリカの株式市場の規模が、世界一だからです。

しかし、10年、20年先の将来も、いまと同じ状況が継続しているかは分かりません。

今後、どのように国・地域別の構成比率が変化していったとしても、世界の株式市場が成長すれば、全世界株式に連動した投資信託も値上がりしていくと考えられます。

② SBI・全世界株式インデックス・ファンド(雪だるま)

次に挙げるのは、同じく全世界株式に連動するSBI・全世界株式インデックス・ファンド(雪だるま)です。

「雪だるまのように資産が大きくなっていく」という愛称がよいですね。

先に挙げたeMAXIS Slim全世界株式(オール・カントリー)は約3,000社に投資しているのに対し、SBI・全世界株式インデックス・ファンドの投資対象は約9,000社とさらに大きく分散されています。

とはいえ、二つの投資信託を比べたとき、国・地域別の構成比率や上位の投資先はおおむね類似しているため、両者の値動きに大きな違いはありません。

どちらも、長く持ち続けるほど値上がりが期待できる優良ファンドだと思います。

③ 楽天・インデックス・バランス・ファンド(株式重視型)

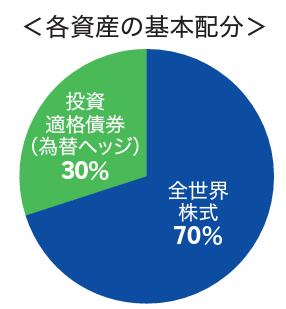

楽天・インデックス・バランス・ファンド(株式重視型)の投資対象は、全世界の株式市場と債券市場です。

株式と債券の割合は、下図に示すように7:3となっています。

債券は、株式と比べて長期的に期待できる値上がり幅は小さいものの、短期的な値動きは安定しているという特徴があります。

言い方を変えると、株式が「ハイリスク・ハイリターン」の資産であるのに対し、債券は「ローリスク・ローリターン」の資産ということですね。

したがって、債券部分が「クッション」の役割を担い、全世界株式のみの場合と比べて値動きがマイルドになる可能性が高くなります。

「なるべく値下がりを小さくしたい」と考えるなら、この銘柄を選んでもよいかもしれません。

まとめ

「つみたてNISAの口座はつくったけれど、銘柄選びで頓挫してしまった。」

このような事態を避けるために、投資信託についての最低限の知識を身につけておくことは大切です。

つみたてNISAの対象商品である投資信託は、金融庁が定めた「手数料が安い」などの基準をクリアーした約200銘柄に厳選されています。

それら200銘柄は、①株式のみで構成されている「株式型」と、②株式+他の資産(債券やリート)で構成されている「バランス型」に大別されます。

いずれも株式を含んでいるのが特徴であり、これは株式が「長く保有して資産を増やす」目的にもっとも適した資産であるためです。

株式のなかで投資初心者にもっともおすすめできるのは、世界中の国や地域に幅広く分散された「全世界株式型」の銘柄です。

その理由は、将来的にどのような国や地域が発展しても、世界全体の株式市場が成長すれば、自分の資産も増えていくことが期待できるからです。

一方、株式型のデメリットとしては、短期的な値動きが大きいことがあります。

値動きに敏感な慎重派の人や、投資期間が若い人と比べて短くなってくる中高年の世代は、債券などを一定の割合で含んだバランス型を選択するのもよいでしょう。

投稿者プロフィール

- 老後の安心を育てる🌱資産形成・お金のパートナー

- 「人に教える仕事がしたい」という想いから会社を辞めて独立し、以前から取り組んでいた投資の知識を活かして資産運用講座をスタート。ところが、受講者の多くが抱えている老後資金への不安を解消するには、資産運用の知識だけでは不十分であり、家計や保険、年金など幅広い「お金の知識」が必要なことに気づく。そこで、お金の専門家であるFP資格を取得し、一人ひとりの状況に応じたサポートを開始。FPとしての専門知識を深めることで「寄り添ってもらえる」「安心して相談できる」と評価されるようになり、成長を遂げる。現在は、主に老後資金への不安を抱える女性に対して、完全に独立したFPとして中立な立場でのFPコンサルタントを通して、適切な家計管理や資産形成をサポート、自由で豊かな老後を実現していただくための基盤づくりに貢献している。また、学びのマーケット「ストアカ」の講師として650名以上に対し資産運用などを教える講座を開催し、最高ランクのバッジである「プラチナ」を取得。現在も引き続き講師活動を展開している。

最新の投稿

資産運用2026年2月5日ゴールドは本当に必要?資産運用初心者のための判断軸

資産運用2026年2月5日ゴールドは本当に必要?資産運用初心者のための判断軸 資産運用2026年1月22日金・株が大幅上昇した2025年を総括。2026年も迷わずインデックス投資を続けるヒント

資産運用2026年1月22日金・株が大幅上昇した2025年を総括。2026年も迷わずインデックス投資を続けるヒント 資産運用2026年1月9日好調な今だからこそ、2026年に向けて見直しておきたい投資の心構え

資産運用2026年1月9日好調な今だからこそ、2026年に向けて見直しておきたい投資の心構え フリーランスの日常2025年12月25日年の瀬を迎えて、2025年を振り返る

フリーランスの日常2025年12月25日年の瀬を迎えて、2025年を振り返る

【購読無料】知って得する!「資産運用メール講座」のご案内

ろうしんパートナーズは、自由で豊かな老後を迎えたい女性のための「資産運用メール講座」を始めました!

- 資産運用、NISAに興味があるけれど、何から始めてよいかわからない

- 損をするのが怖くて投資に踏み出せない

- つみたてNISAを始めたけれど、このまま続けて良いのか不安

- お金のことを相談できる人がいない

こんなお悩むを抱えておられる方のための、より詳しく資産運用について学んでいただける、動画解説付きメール講座です。ご購読のお申し込みをされた方には、資産運用を始めるなら必ず知っておきたい「3大特典」をプレゼントしています。

メール講座の購読は無料です。下のボタンを押して、今すぐお申し込みください!