「銀行に預けているだけだとお金は増えないし、老後のために資産運用を始めようかな」

そう思ってNISAについて調べ始めたものの、「いまは始めるのにベストなタイミングなのかな?」と悩む人は多くいます。

結論からいうと、NISAを始めるのにタイミングを気にする必要はなく、いつスタートしても大丈夫です。

なぜなら、資産運用を成功させるためには、「開始時期」よりも「分散・積立・長期での投資」が重要な要因となるからです。

また、現行のNISA制度は2023年末で終了となり、2024年1月から新制度に移行することが決まっています。

そのため、制度改正を待って2024年から始めたほうがよいのか?と迷う人もいます。

これについても、2023年から開始してまったく問題はありません。

今回は、NISAを始めるのにタイミングは重要でない理由、さらには現行制度から新NISAへの主な変更点や移行手続きのポイントについても詳しく解説します。

NISAをはじめるベストなタイミングはいつ?

クライアント様から、「NISAを始めるタイミングはいつがよいですか?」というご質問はとてもよくいただきます。

「昨今は世界情勢も不安定だし、もっと状況が安定してから開始したほうが良いでしょうか?」

というようなニュアンスでのお問い合わせも増えています。

戦争や流行病、異常気象などのネガティブニュースが溢れるなか、そのような疑問を感じられるのももっともだと思います。

しかし、NISAを用いて資産運用を始めるときに、直近の世界情勢や株価の状況などを気にする必要はまったくありません。

資産運用を成功させるための3原則とは?

資産運用・投資には成功の3原則があります。それは、分散投資・積立投資・長期投資の3つを実行することです。

投資の3原則

・分散投資 ~ さまざまな投資対象にお金を分けておくこと

・積立投資 ~ 毎月一定の金額を買い付けすること

・長期投資 ~ 10年~20年以上の長いあいだ保有し続けること

上記の3つを守ることで、元本割れする(自分が投資した金額を下回る)可能性は低くなり、しっかりと将来資産を増やすことができるのです。

なお、「つみたてNISA」はこの3原則を守ることを前提とした制度であるため、投資初心者に向いているといえます。

つみたてNISAについてはこちらの記事で詳細を解説しています。

投資タイミングよりも大事なこと

上記の3原則はいずれも、投資タイミングの影響を小さくできる要因となります。

分散投資では、さまざまな国や地域、資産(通貨、株式、債券など)に分けて投資するため、各々の対象の好不調に影響されにくくなります。

積立投資では、これから数年以上かけて少しずつ投資していきますので、市況が良いときも悪いときも平均的に購入し続けることができます。

そして長期投資では、10年~20年以上保有し続けることで景気の良い時期と悪い時期を繰り返し、運用成績が平均化されていきます。

長期で継続することは、「複利の効果」でより増えやすくなるというのも、重要なポイントです。

結局のところ、いくら資産が貯まるかを決定づけるのは、「毎月いくら積み立てるか」✖「何年保有し続けるか」なのですね。

だから、始めるタイミングを気にする必要はなく、長期運用するなら早く始めたほうがよいわけです。

2024年1月からの新NISA制度の主な変更点

ここからは、NISA制度の改定や、移行のポイントなどについて解説していきます。

NISAとは、投資で得られた利益にかかる税金が免除される制度のこと。

現行制度では、「つみたてNISA」と「一般NISA」のどちらかを選択して口座開設します。

2024年1月からスタートする新NISA制度では、つみたてNISAは「つみたて投資枠」、一般NISAは「成長投資枠」と名前を変え、両者が併用可能になります。

また、新NISA制度では投資上限額や非課税期間などの条件が大きく緩和され、より柔軟な運用計画を立てることができるようになります。

新旧制度の違いについて下表にまとめました。

NISAを始める前に抑えておきたい、制度変更のポイントについて解説していきます。

投資上限額が大きく増える

毎年の投資上限額は、現行のつみたてNISAが年間40万円、一般NISAが120万円であるのに対し、新制度はつみたて投資枠が年間120万円、成長投資枠が240万円と大きく増加します。

新制度ではつみたて投資枠と成長投資枠が併用できるので、合計して年間360万円もの新規投資枠があるのです。

また、新制度では生涯投資上限額が1,800万円となっています。

もし毎年360万円投資したら、5年で生涯投資上限の1,800万円に到達します。

6年目以降は、すでに投資した商品を保有し続けることはできますが、新規で投資することはできなくなるわけです。

もちろん、年間360万円も投資できる人はそう多くないでしょうから、実際には自分に合った金額で積み立てていけば大丈夫です。

たとえば、毎月5万円積み立てるなら、年間で60万円投資することになり、30年継続すれば生涯投資上限の1,800万円に到達します。

2023年から始めたほうが、生涯投資上限額は大きい

新制度の生涯投資上限額は、現行制度とは別枠で準備されます。

たとえば、つみたてNISAがスタートした年である2018年から、満額の年間40万円と投資していたAさんがいたとします。

このAさんは、2018年から2023年までの6年間で総額240万円をつみたてNISA口座に投資することになります。

この場合、2024年以降のAさんは、つみたてNISA口座に投資した240万円を非課税運用しながら、新制度の生涯投資上限額1,800万円を利用できるようになります。

このように、非課税運用できる投資上限額は、2024年以降に開始する人よりも現行NISAを利用している人のほうが大きくなります。

2023年からつみたてNISAを始めた場合であっても、生涯投資上限額は40万円+1,800万円=1,840万円となるので、少しはお得なわけですね。

これが2023年から始めたほうがよい理由のひとつです。

非課税期間が無制限になる

投資額以外の大きな改良点として、新制度では非課税期間が無制限となります。

現行制度ではつみたてNISAが投資した年から20年、一般NISAが投資した年から5年と非課税期間に制限がありました。

2024年以降の投資分については、生涯ずっと税金がかからずに運用できるようになるのは大きなメリットです。

非課税だと受け取れる利益が大きくなることだけでなく、投資の出口で税金のことを気にしなくてよいのは大きな安心材料です。

もし、NISA以外の投資をする場合は、利益の大きさによっては自分で確定申告する必要があります。

そのため、売却時や解約時にどうすればよいかわからず、悩まれる人も多いのです。

これに対し、新NISAで投資した場合は、いつ売却しても確定申告や年末調整などの税金手続きには何の影響もありません。

新制度へ移行するときの手続きについて

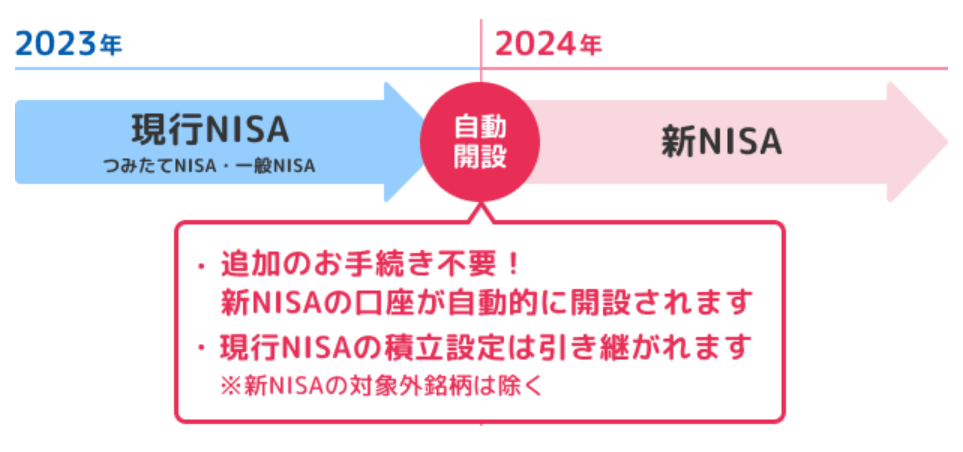

現行制度でNISAを開始した場合、新制度へ移行するときに何か手続きが必要なのかは気になるところですよね。

結論からいうと、ほとんどの人はなにも手続きすることなく、自動的に継続できる可能性が高いです。

同じ金融機関で自動的に新NISAが開設される

現行制度でつみたてNISAや一般口座を保有している人は、そのまま同じ金融機関で自動的に新NISA口座が開設されます。

たとえば2023年からつみたてNISAをスタートした場合、2023年12月まではつみたてNISA口座を利用し、2024年1月になると自動的に新NISA口座が開設されることになります。

これも、制度変更を待つことなく始めてよい理由です。

なお、新NISA口座を、現行制度とは異なる金融機関で開設することは可能です。

その場合は、現行NISA口座を開設している金融機関から「勘定廃止通知書」または「非課税口座廃止通知書」を取り寄せ、新たにNISA口座を開設したい金融機関に申込書とともに送付します。

(2023年になって一度でもNISA口座で買い付けした場合は、2023年中に金融機関を変更することはできません。2023年10月以降に手続きし、2024年1月からの口座開設となります。)

積み立て設定の移行はケースバイケース

2024年1月以降、現行制度の積み立て設定がどのように取り扱われるかについては、金融機関や設定内容により異なる可能性があります。

楽天証券のホームページには、以下のように明記されています。

「現行NISAの積立設定は引き継がれます」と明記されていますので、楽天証券で現行制度の積立投資を始めた人は、何もしなくても新NISAでの積み立てに引き継がれます。

注意点として、「新NISAの対象外銘柄は除く」と記載があり、これは一般NISAの対象商品の一部が新NISAでは対象外になることに起因します。

もし該当する銘柄を積み立て設定していたら、2024年1月以降は設定が解除されることになります。

ただし、つみたてNISAの対象商品はそのまま新NISAでも対象となりますので、ほとんどの人は気にしなくても大丈夫でしょう。

2023年までに投資した商品の扱い

新制度に移行したあと、現行制度で投資した商品については、非課税期間が終了するまでNISA口座で保有することができます。

非課税期間はつみたてNISAが投資した年から20年、一般NISAが投資した年から5年です。

非課税期間が終了した後は、自動的にNISA口座から課税口座に移管されます。

その場合、NISA口座内で増えた分には課税されず、「課税口座に移管した後に増えた分」にだけ税金がかかります。

たとえば、2023年につみたてNISA口座に40万円投資して、20年後に80万円に増えていたとしますね。

この場合、20年間で増えた金額(80万円-40万円=40万円)に対しては税金がかかりません。

それからさらに10年経って、80万円が100万円に増えたとしたら、その差額である20万円にのみ課税されます。

「なんだかややこしいな」と感じるかもしれません。

でも、20年以上先の課税について、投資を始める前からあまり心配する必要はないと思います。

すでに述べたように、「毎月いくら積み立てたか」や「どれだけ長期間、保有し続けたか」が、資産を増やすには重要だからです。

迷っているうちにタイミングを逸してしまうくらいなら、少額からでもとりあえず始めてみることをおすすめします。

投資に慣れるために、まずは始めよう

資産運用で失敗する最大の原因は、「途中でやめてしまう」ことであるといわれています。

特に投資に不慣れな初心者ほど、値下がり局面で耐え切れずに売却してしまう傾向があります。

これを防ぐためには、「投資に対する正しい知識を身につけること」と「値動きに慣れること」の2つが必要です。

値動きにに慣れるためには、まずは少額でも積立投資を経験してみることが効果的です。

その意味で、2023年からつみたてNISAで少額積み立てを経験しておくことは、将来のために有意義であると私は思います。

まずはスタートしてみて、証券口座の管理や、投資商品の値動きに慣れておくこと。

その後は、新NISA制度でそのまま同じ条件で継続するのもよし。

あるいは、制度切り替えのタイミングで自分の資産状況や今後の計画を見直し、積み立て額を増やすなどの条件変更をするのもよいでしょう。

まとめ

NISAを用いて資産運用を始めるときに、開始のタイミングを気にする必要はまったくありません。

なぜなら、投資の3原則である分散投資、積立投資、長期投資を実践することで、投資タイミングの影響を小さくすることができるからです。

投資の3原則を実践したとき、いくら資産が貯まるかを決定づけるのは「毎月いくら積み立てるか」✖「何年保有し続けるか」になります。

タイミングは意識せず、思い立ったらすぐに準備を始めるとよいでしょう。

一方、2023年に限っては、NISA制度の改定にともなう開始時期の問題が発生しています。

現行のNISA制度は2023年末で終了し、2024年1月からは新しいNISA制度がスタートするため、いつ始めるか悩むことになるのです。

私は、新しい制度の開始を待つことなく、2023年から「つみたてNISA」を開始することをおすすめします。

とくに手続きしなくても、2024年からは新NISA口座が自動開設されることが理由のひとつ。

そして、つみたてNISAで少額の積み立てに慣れておくことは、長期で運用を続けるために有効というのも大きな理由です。

投資初心者ほど「値動きに耐え切れずにやめてしまう」可能性があるからです。

資産運用は「続けること」がとにかく大切ですので、まずは少しずつでも経験しながら、自分に合った資産運用をみつけていきましょう。

投稿者プロフィール

- 老後の安心を育てる🌱資産形成・お金のパートナー

- 「人に教える仕事がしたい」という想いから会社を辞めて独立し、以前から取り組んでいた投資の知識を活かして資産運用講座をスタート。ところが、受講者の多くが抱えている老後資金への不安を解消するには、資産運用の知識だけでは不十分であり、家計や保険、年金など幅広い「お金の知識」が必要なことに気づく。そこで、お金の専門家であるFP資格を取得し、一人ひとりの状況に応じたサポートを開始。FPとしての専門知識を深めることで「寄り添ってもらえる」「安心して相談できる」と評価されるようになり、成長を遂げる。現在は、主に老後資金への不安を抱える女性に対して、完全に独立したFPとして中立な立場でのFPコンサルタントを通して、適切な家計管理や資産形成をサポート、自由で豊かな老後を実現していただくための基盤づくりに貢献している。また、学びのマーケット「ストアカ」の講師として650名以上に対し資産運用などを教える講座を開催し、最高ランクのバッジである「プラチナ」を取得。現在も引き続き講師活動を展開している。

最新の投稿

資産運用2026年2月5日ゴールドは本当に必要?資産運用初心者のための判断軸

資産運用2026年2月5日ゴールドは本当に必要?資産運用初心者のための判断軸 資産運用2026年1月22日金・株が大幅上昇した2025年を総括。2026年も迷わずインデックス投資を続けるヒント

資産運用2026年1月22日金・株が大幅上昇した2025年を総括。2026年も迷わずインデックス投資を続けるヒント 資産運用2026年1月9日好調な今だからこそ、2026年に向けて見直しておきたい投資の心構え

資産運用2026年1月9日好調な今だからこそ、2026年に向けて見直しておきたい投資の心構え フリーランスの日常2025年12月25日年の瀬を迎えて、2025年を振り返る

フリーランスの日常2025年12月25日年の瀬を迎えて、2025年を振り返る

【購読無料】知って得する!「資産運用メール講座」のご案内

ろうしんパートナーズは、自由で豊かな老後を迎えたい女性のための「資産運用メール講座」を始めました!

- 資産運用、NISAに興味があるけれど、何から始めてよいかわからない

- 損をするのが怖くて投資に踏み出せない

- つみたてNISAを始めたけれど、このまま続けて良いのか不安

- お金のことを相談できる人がいない

こんなお悩むを抱えておられる方のための、より詳しく資産運用について学んでいただける、動画解説付きメール講座です。ご購読のお申し込みをされた方には、資産運用を始めるなら必ず知っておきたい「3大特典」をプレゼントしています。

メール講座の購読は無料です。下のボタンを押して、今すぐお申し込みください!