2024年1月からスタートする新NISA制度について、2023年中に知っておきたいポイントをシリーズで紹介しています。

第5回は、新NISAとiDeCoのどちらを優先すべきかについて解説します。

NISAの新規口座開設数が大きく増加しているのに対し、iDeCoの加入者の伸び率はそこまで高くありません。

その理由の一つとして、iDeCoのしくみが複雑なため、メリットが十分に理解されていないことがあると思います。

iDeCoをうまく取り入れることで、投資額は同じでも将来的に増やせるお金はNISAより増えるケースもあるため、iDeCoについて知っておくことは資産形成において重要です。

この記事では、iDeCoのメリット・デメリットを明確にし、どのような人がiDeCoに向いているのか(向いていないのか)、新NISAとどちらを優先すべきなのかについての判断基準を示しています。

ぜひ、最後まで読んでいただければと思います。

iDeCo(イデコ)という名称は聞いたことがあるけれど、自分に関係あるのかどうかもよくわからないわ。

iDeCoは「人を選ぶ制度」だよ。NISAより有利になる人もいる反面、必要性が低い人もいるんだ。

しくみを理解して、メリットをうまく享受しよう!

- 1. iDeCoの加入対象者と掛金

- 1.1. 国民年金や厚生年金の被保険者が、iDeCoに加入できる

- 1.2. 掛金上限は6.8万円/月~1.2万円/月と幅がある

- 2. iDeCoのメリット

- 2.1. 掛金が全額所得控除となるため、支払う税金が減る

- 2.2. ・運用で得られた利益が非課税となる

- 3. iDeCoのデメリット

- 3.1. 受け取り開始時期が60歳~75歳と限定される

- 3.2. 受け取り時に税金がかかる場合がある

- 4. iDeCoが向いている人

- 4.1. 所得が一定額以上の人

- 4.2. 退職金や年金が少ない人

- 5. iDeCoに加入しないほうがよい人

- 5.1. 税金を納めていない人

- 5.2. 退職金や年金が多い人

- 6. まとめ

iDeCoの加入対象者と掛金

iDeCo(iDeCo)は個人型確定拠出年金の愛称であり、個人で加入する年金制度です。

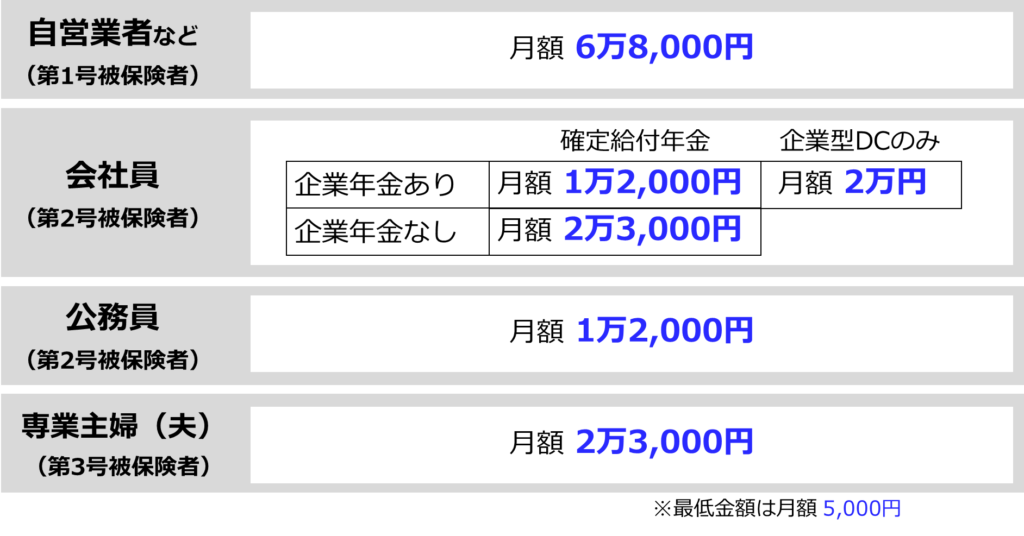

iDeCoの加入対象者と掛金は次のようになっています。

iDeCoの加入対象者と掛金

・国民年金や厚生年金の被保険者が、iDeCoに加入できる

・掛金上限は1.2万円/月~6.8万円/月と幅がある

国民年金や厚生年金の被保険者が、iDeCoに加入できる

iDeCoに加入できるのは、国民年金の被保険者(保険料を納めている人)、厚生年金の被保険者およびその扶養配偶者です。

国民年金を納めている人(1号被保険者)には、20歳以上60歳未満の自営業者、フリーランスなどが該当します。

また、60歳以上65歳未満で、保険料納付期間が40年に達していないなどの任意加入者も、iDeCoの加入対象となります。

ただし、収入が少ないなどの理由で国民年金の支払いを免除されている人は、iDeCoに加入できません。

厚生年金を納めている人(2号被保険者)には、会社員や公務員が該当します。

ただし年齢制限があり、2号被保険者は65歳未満であること、その扶養配偶者(3号被保険者)は20歳以上60歳未満であることが要件です。

なお、以前は会社の規定でiDeCoが認められている場合のみ加入できましたが、2022年10月の法改正により個人の意思で加入できるようになりました。

「うちの会社はiDeCoできないよ」と言われたことがある人でも、それが2022年以前のことであれば、いまは加入できるようになっているかもしれません。

なお、65歳未満であっても、次に該当する会社員はiDeCoに加入できません。

・企業型確定拠出年金にマッチング拠出している場合(マッチング拠出とは、会社だけでなく従業員も掛金を出す制度)

・企業型確定拠出年金の会社掛金が、上限(5.5万円/月)に達している場合

掛金上限は6.8万円/月~1.2万円/月と幅がある

iDeCoの掛金は、公的年金や企業年金の加入状況によって幅があります(下図参照)。

iDeCoの拠出限度額(1ヵ月の掛金の上限)

もっとも多く拠出できるのは国民年金の1号被保険者で、6.8万円/月が掛金の上限です。

逆にもっとも少ないのは、会社員のうち確定給付企業年金に加入している人と、公務員の1.2万円/月となります。

iDeCoのメリット

iDeCoには2つの節税メリットがあります。

iDeCoの節税メリット

・掛金が全額所得控除となるため、支払う税金が減る

・運用で得られた利益が非課税となる

掛金が全額所得控除となるため、支払う税金が減る

iDeCoに拠出した掛金は、全額が所得控除(小規模企業共済等掛金控除)の対象となります。

自営業者は確定申告、会社員は年末調整で申告することにより、掛金の額と税率によって節税できる金額が決まります。

たとえば、扶養家族がいない年収500万円の会社員が、iDeCoを月2万円(年24万円)拠出した場合、所得税と住民税を合わせて年間48,500円が減税されます。

年間5万円程度であっても、それを20年続けると100万円の節税となるため、その効果は大きいといえるでしょう。

・運用で得られた利益が非課税となる

通常、投資をして得られた利益(運用益)には20.315%の税金がかかりますが、iDeCoの運用益は税金が免除さるため、大きな節税効果があります。

たとえば、全期間の掛金が500万円で、受取り時の評価額が800万円とします。

通常は、800万円ー500万円=300万円の20.315%である約60万円が税金として徴収されますが、iDeCoであればこの約60万円の税金を払わなくて済むわけですね。

なお、iDeCoで選択できる運用商品には、「元本確保型」の定期預金等と、「元本変動型」の投資信託があります。

投資信託は元本が確保されないため、確実に増やすには投資信託選びなど投資についての知識が不可欠です。

この点はNISAを利用する場合と同じです。

節税になるのは嬉しいわね!

そうだね!

とくに会社員は節税できる手段が限られているから、貴重な制度だと思うよ。

iDeCoのデメリット

iDeCoのデメリットは次の2つです。

iDeCoのデメリット

・受け取り開始時期が60歳~75歳と限定される

・受け取り時に税金がかかる場合がある

受け取り開始時期が60歳~75歳と限定される

iDeCoは途中解約できず、受け取り開始できるのが60歳~75歳と限定されています。(途中で掛金を変更することはできます。)

iDeCoは老後資金用途に限定されるので、いつでも換金できるNISAのほうが使いやすいといえるでしょう。

また、iDeCoの受け取り方は、①一括受け取り、②年金受け取り(5年~20年で選択)、③一括と年金の併用から選択することになります。

これについても、自由なタイミングで換金できるNISAのほうが便利です。

受け取り時に税金がかかる場合がある

iDeCoを受け取るとき、一括受け取りの場合は「退職所得」、年金受け取りの場合は「雑所得」として課税対象になってしまいます。

ただし、退職所得控除や公的年金等控除があるため、一定額までなら非課税で受け取ることができます。

なお、退職所得控除や公的年金等控除について、「税制上のメリット」と説明している専門家が多いことに驚きます。

せっかく自分でコツコツ貯めた資産を、受け取るときに課税される可能性があるのは、明らかなデメリットだと思います。

せっかく節税できると喜んだのに、受け取りに税金がかかるかもしれないなんて、がっかりだわ💦

そうだね、、、

「非課税で受給できる可能性が高い人」が、iDeCoをやるべきということになるね。

iDeCoが向いている人

iDeCoのメリット、デメリットを考慮すると、加入するべきなのは次の2つの条件のいずれにも当てはまる人です。

iDeCoが向いている人

・所得が一定額以上の人

・退職金や年金が少ない人

所得が一定額以上の人

所得が多い人ほど、所得税率が高くなるため、同じ掛金でも節税額が大きくなります。

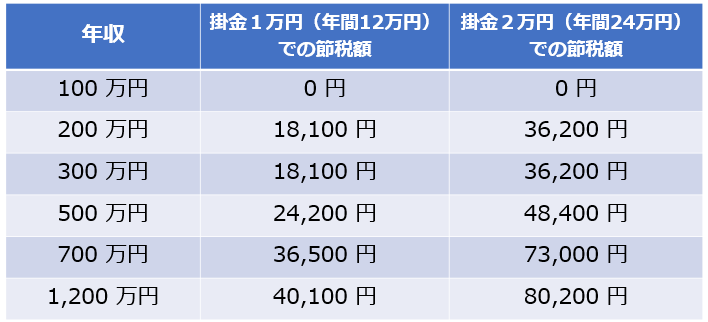

参考までに、掛金が1万円/月と2万円/月の場合の、年収別の節税額目安を下表にまとめます。

iDeCoの掛金拠出による節税額(所得税+住民税の合計額)

退職金や年金が少ない人

退職金や年金が少ない人は、iDeCoを受け取るときに税金がかからない可能性が高くなります。

なぜなら、退職所得控除や公的年金等控除の範囲内に収まるからです。

たとえば退職所得控除の額は、20年勤務で800万円、30年勤務で1,500万円、40年勤務で2,200万円となります。

会社から支給される退職金と、iDeCoの一括受け取り金は、一部の例外を除き合算されて退職所得控除の対象となることを考慮して、、、

退職金とiDeCo受給金の見込み額を合計したときに、退職所得控除の額未満に収まるようであれば、iDeCo加入を検討してもよいでしょう。

ところで、所得が多くて退職金や年金が少ない人といえば、自営業者やフリーランスがもっとも当てはまるはずです。

自分で老後資金を蓄える必要性が高い人にこそ、iDeCoはよりマッチする制度なのですね。

また、会社員であっても非正規雇用の場合は、退職金や企業年金がないケースも多いため、iDeCoが有効となります。

iDeCoに加入しないほうがよい人

次のいずれかの条件に当てはまる人は、iDeCoへ加入しないほうがよいでしょう。

iDeCoに加入しないほうがよい人

・税金を納めていない人

・退職金や年金が多い人

税金を納めていない人

無職であったり、税制上の扶養の範囲内で働いている人は、自分で税金を納めていません。

このような場合は、iDeCoの所得控除による節税ができないため、iDeCoに加入する必要性がありません。

iDeCoに加入して毎月拠出する場合、最低でも年間2,052円の手数料がかかります(金融機関によって手数料が異なります)。

したがって、年間2,000円以上の節税にならない場合は、手数料分だけマイナスになってしまうのです。

退職金や年金が多い人

退職金や年金が多い会社員や公務員は、iDeCoを受け取るときに課税される可能性が高くなるため、加入しないほうがよいでしょう。

なお、「自分は退職金や年金をどれくらいもらえるかわからない」という人もいるでしょう。

もしあなたや配偶者が40代以上であれば、自分の老後資金をちゃんと把握しておくことをおすすめします。

そもそも、NISAやiDeCoをはじめるときに、老後資金の過不足を把握したうえで計画をたてることは非常に重要です。

一方、20代~30代くらいであれば、老後資金について具体的にイメージすることは難しいでしょうから、iDeCoの必要性も下がると思います。

私は、iDeCoの加入は40代以降になってから検討することをおすすめしています。

なかなかややこしいわね。でも、大切な自分の老後資金のことだから、この機会にちゃんと調べようと思うわ!

そうだね。調べるのは面倒だけれど、将来のためにいまがんばっておこう!

まとめ

iDeCoに加入すべきなのは、税金を納めるだけの所得があり、かつ退職金や年金などの老後資金が少ない人です。

この条件に当てはまる人は、iDeCo掛金を拠出することで節税しながら老後資金を効率的に貯めることができるからです。

一方で、税制上の扶養の範囲で働いている人、退職金や年金が多い人は、iDeCoのメリットを享受しにくくなるため、NISAを優先して利用することを推奨します。

NISAとiDeCoの違いをよく理解し、自分に合った組み合わせで資産運用をしていくことが肝要です。

まったく同じ金額を投資しても、最終的に受け取れる金額が、数十万円~数百万円も変わってくる可能性があることを知っていただければと思います。

投稿者プロフィール

- 老後の安心を育てる🌱資産形成・お金のパートナー

- 「人に教える仕事がしたい」という想いから会社を辞めて独立し、以前から取り組んでいた投資の知識を活かして資産運用講座をスタート。ところが、受講者の多くが抱えている老後資金への不安を解消するには、資産運用の知識だけでは不十分であり、家計や保険、年金など幅広い「お金の知識」が必要なことに気づく。そこで、お金の専門家であるFP資格を取得し、一人ひとりの状況に応じたサポートを開始。FPとしての専門知識を深めることで「寄り添ってもらえる」「安心して相談できる」と評価されるようになり、成長を遂げる。現在は、主に老後資金への不安を抱える女性に対して、完全に独立したFPとして中立な立場でのFPコンサルタントを通して、適切な家計管理や資産形成をサポート、自由で豊かな老後を実現していただくための基盤づくりに貢献している。また、学びのマーケット「ストアカ」の講師として650名以上に対し資産運用などを教える講座を開催し、最高ランクのバッジである「プラチナ」を取得。現在も引き続き講師活動を展開している。

最新の投稿

資産運用2026年2月5日ゴールドは本当に必要?資産運用初心者のための判断軸

資産運用2026年2月5日ゴールドは本当に必要?資産運用初心者のための判断軸 資産運用2026年1月22日金・株が大幅上昇した2025年を総括。2026年も迷わずインデックス投資を続けるヒント

資産運用2026年1月22日金・株が大幅上昇した2025年を総括。2026年も迷わずインデックス投資を続けるヒント 資産運用2026年1月9日好調な今だからこそ、2026年に向けて見直しておきたい投資の心構え

資産運用2026年1月9日好調な今だからこそ、2026年に向けて見直しておきたい投資の心構え フリーランスの日常2025年12月25日年の瀬を迎えて、2025年を振り返る

フリーランスの日常2025年12月25日年の瀬を迎えて、2025年を振り返る

お問い合わせ

お悩み・お困りごとは、

お気軽にお問い合わせください